Le viager : un système en pleine expansion

À la retraite, de plus en plus de personnes éprouvent des difficultés financières en raison d’un manque de revenus. La hausse des coûts de la vie engendrée par la montée de l’inflation entraite une baisse du pouvoir d’achat.

Pour faire face à cette situation le gouvernement souhaite promouvoir davantage l’utilisation du « viager », méthode de vente immobilière peu connue du grand public mais qui pourrait proposer des solutions pour les personnes à la retraite.

Le marché du viager en France représente à peu près 5 000 ventes, soit 1% du marché immobilier. Longtemps resté tabou et confidentiel, le viager commence à se développer et le nombre de transactions augmente.

Historiquement, la plupart des transactions immobilières en viager ont eu lieu en Île-de-France et en Provence-Alpes-Côte d’Azur (PACA). Mais les choses évoluent et des nouvelles zones géographiques émergent, notamment dans les régions de la Nouvelle Aquitaine, l’Auvergne-Rhone-Alpes, la Bretagne ou encore l’Occitanie.

Sommaire

Adapté à tous

Complément de revenus

Qu’est-ce que le viager ?

Le viager consiste à vendre un bien immobilier où le prix payé par l’acheteur est constitué d’une rente appelée « rente viagère » qui peut être périodique (c’est-à-dire mensuelle, trimestrielle ou annuelle) et d’un « bouquet » (appelé « apport de départ »), c’est-à-dire d’une somme d’argent versée au vendeur le jour de l’acquisition.

La rente est versée au vendeur appelé « crédirentier » jusqu’à son décès.

Il existe 2 sortes de ventes en viager :

- Soit occupé : c’est-à-dire que le vendeur continue à habiter dans le bien, c’est ce qu’on appelle le Droit d’Usage et d’Habitation .

- Soit libre ou semi-occupé : c’est-à-dire que le vendeur n’habite plus dans le bien ou habite seulement une partie du bien.

Les avantages d’une vente en viager sont les suivants :

- Conserver la jouissance de sa maison,

- Percevoir des revenus jusqu’à sa mort.

À noter : 95% des transactions en viager concerne les maisons et les appartements. Toutefois, il est possible de mettre d’autres biens en vente en viager comme un parking, un terrain ou un garage.

Les acteurs d’une vente en viager

Le vendeur (appelé « crédirentier ») est celui qui met en vente son bien et perçoit une rente viagère versée par l’acheteur ou l’acquéreur (appelé « débirentier »).

Attention !!! Tout contrat de rente viagère créé sur la tête d’une personne mourante au jour du contrat, ne produit aucun effet.

Il en est de même du contrat par lequel la rente a été créée sur la tête d’une personne atteinte de la maladie dont elle est décédée dans les vingt jours de la date du contrat. Cet événement est considéré comme prévisible et la vente n’est donc plus valide. Les héritiers du crédirentier peuvent alors démander l’annulation de la vente devant le Tribunal. (Article 1975 du Code civil).

Aujourd’hui il est admis une souplesse suivant la décision de la cour de caassation du 18 janvier dernier, à savoir : « La cour de cassation a estimé que si le vendeur d’un bien immobilier, même malade, n’est pas proche de mourir, et que l’acheteur, bien qu’au courant des soucis de santé de l’ancien propriétaire, n’a pas de compétences médicales, alors la vente ne peut être annulée.« .

Une mort accidentelle ne remet pas en cause la vente.

Comment fonctionne-t-il ?

Le fonctionnement d’un viager est le suivant :

- Un bien immobilier est vendu par son propriétaire à un acheteur (débirentier), qui s’engage à verser un bouquet (somme d’argent versée le jour de l’acquisition) et une rente viagère régulière au vendeur (crédirentier) jusqu’à son décès. La rente peut être versée mensuellement, trimestriellement ou annuellement.

- Généralement le prix de vente du bien est inférieur à celui d’une vente classique car il tient compte de la durée de vie du vendeur et de l’incertitude liée à sa mort (table de mortalité).

- Ainsi lorsque le crédirentier décède, le bien est transféré à l’acquéreur (débirentier) qui devient alors propriétaire à titre définitif.

Pour protéger le crédirentier (vendeur), une « clause résolutoire » peut être incluse dans le contrat de vente, ce qui veut dire qu’en cas de non-paiement de la rente, la vente peut être annulée.

Que se passe-t-il en cas de décès ?

En cas de décès du vendeur (crédirentier) :

Dans le cadre d’une vente en viager, en cas de décès du crédirentier (c’est-à-dire le vendeur) :

- La rente viagère cessera d’être versée à compter de la date du décès du crédirentier (rente sur une seule tête) ou lors du deuxième décès (viager sur deux têtes),

- La pleine propriété du bien est acquise au débirentier (acquéreur), il devient alors pleinement propriétaire.

En cas de décès de l’acquéreur (débirentier) :

En cas de décès de l’acquéreur, il n’y aura pas d’incidence sur le contrat de vente. Les héritiers hériteront de la propriété du bien, selon les conditions prévues dans l’acte de vente. Ils devront continuer à payer la rente viagère, les charges et les travaux à la place du défunt. C’est ce qu’on appelle « la solidarité des héritiers de l’acquéreur ».

Toutefois, n’ayant pas connaissance de la situation et de la capacité financière des héritiers de l’acquéreur, le crédirentier peut :

- Constater le défaut de paiement et interrompre le contrat,

- Soit trouver une solution rapide pour continuer à percevoir le paiement de la rente,

- Soit annuler la vente, dans ce cas-là, les rentes précédemment versées ainsi que le bouquet sont conservés.

Les conseillers de CFPatrimoine vous proposent des solutions immobilières diversifiées, sélectionnées avec la plus grande impartialité, répondant à l’ensemble de vos objectifs pour en tirer le meilleur rendement.

Quels impacts sur les enfants du crédirentier ?

La vente en viager est caractérisée par le fait que l’acquéreur devient propriétaire en pleine propriété du bien immobilier lors de décès du vendeur.

Cependant, cela soulève des questions en ce qui concerne les enfants du crédirentier. Lors d’une vente en viager, il est important de noter que les enfants du crédirentier ne sont pas directement concernés. Ils ne sont pas les bénéficiaires de la rente viagère, sauf si cela a été expréssément convenu dans le contrat de vente et la cession du bien immobilier a été consentie du vivant du propriétaire. Le bien ne rente plus dans la dévolution successorale.

Comment calcule-t-on la rente viagère ?

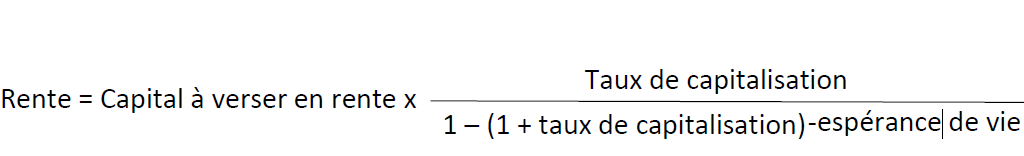

Pour calculer une rente viagère dans le cadre d’une vente en viager, la formule est la suivante :

Prenons un exemple :

- Valeur du bien mis en vente : 300 000€

- Droit d’usage et d’Habitation (DUH) : 100 000€

- Prix de vente viager : 200 000€

- Bouquet : 80 000€

- Capital rente : 120 000€

- Taux de capitalisation : 5,5%

- Esperance de vie : 53,7

Rente = 120 000 x 5,5% / (1 – (1 + 5,5%)-53,7 = 6 600€ soit 550€/mois

En termes de fiscalité…

Le bouquet est exonéré d’impôts.

Généralement, la rente viagère est considérée comme un revenu de placement, elle est donc soumise à l’impôt sur le revenu. Les rentes viagères sont imposables à hauteur de la tranche marginale d’imposition du bénéficiaire (crédirentier).

Il existe des abattements fiscaux pour les rentes viagères en fonction de l’âge du crédirentier au moment où la rente est perçue.

Seule la fraction correspondant aux intérêts du capital est imposable. Elle varie selon l’âge du crédirentier (le vendeur) au moment où il touche la rente :

- 70% du montant des intérêts si le crédirentier est âgé de moins de 50 ans,

- 50% du montant des intérêts si le crédrentier est âgé de 50 à 59 ans inclus,

- 40% du montant des intérêts si le crédirentier est âgé de 60 à 69 ans inclus,

- 30% du montant des intérêts si le crédirentier est âgé de plus de 69 ans.

Chez CFPatrimoine « chaque client est unique ». Nous recherchons et mettons en place pour vous des solutions personnalisées sur-mesure.

Nos domaines d’intervention sont multiples et notre polyvalence nous permet de nous adapter aux souhaits et objectifs particuliers de chacun de nos clients.

Quel que soit la valeur de votre patrimoine nos experts mettent à votre disposition leurs expériences et leurs compétences. Fort de leurs connaissances ils sauront faire fructifier et valoriser votre patrimoine.

Article rédigé par SOUFFOUMADI Mouhamadi Yass