La Minute Patrimoine

Enfants majeurs : Rattachement ou déduction ?

Choisir entre rattachement ou déduction pour vos enfants majeurs est souvent un casse-tête lors du moment du choix. Dans cet article, la volonté a été de simplifier. Cette simplification est liée à la complexité des textes de lois traitant des enfants majeurs.

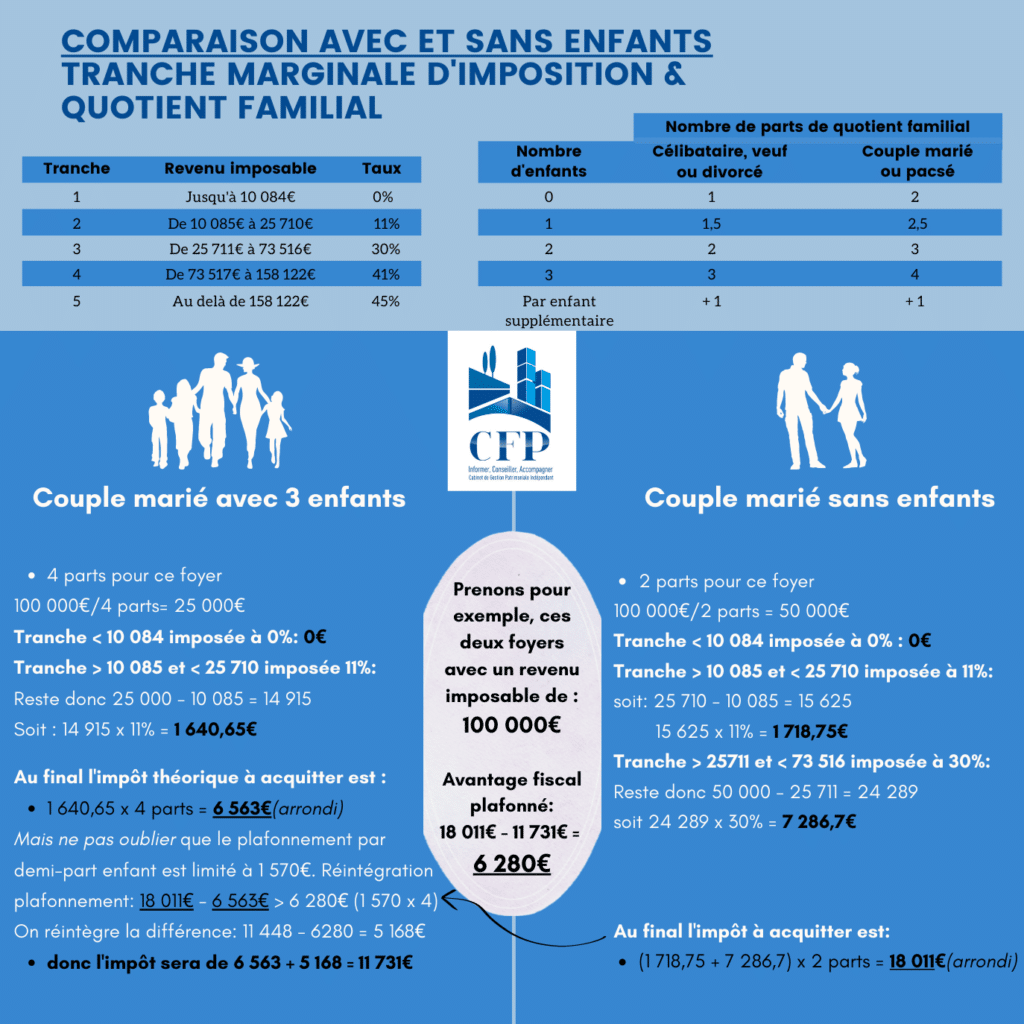

Comment calculer au plus près l’impôt sur le revenu de son foyer à l’aide des tranches marginales d’imposition (TMI) ?

Premièrement, décomposons le calcul en trois étapes

D’abord étape n°1 : Diviser son revenu imposable par le nombre de parts de quotient familial du foyer.

Puis N°2 : Appliquer les tranches marginales d’imposition sur le résultat de la division.

Enfin N°3 : Additionner les résultats obtenus à l’étape 2, puis multiplier le tout par le nombre de parts de quotient familial du foyer.

Ci-dessous un exemple illustré :

Les montants et taux sont datés de septembre 2021. De plus, ils sont indiqués à titre indicatif car ceux-ci sont réévalués annuellement par l’administration fiscale.

Tout d’abord définissons l’obligation alimentaire réciproque : (Art. 205 à 207 du Code Civil)

C’est un versement en espèces ou en nature pour la nourriture, le logement, et d’autres frais de vie essentiels comme l’habillement, les frais d’études, frais de maladie, frais funéraires…

Ces versements sont déductibles du revenu imposable du débiteur. Cependant, ils doivent respecter l’Art 208 du Code Civil. Le montant doit correspondre aux besoins de celui qui la perçoit et à la fortune de celui qui la doit.

A noter que les grands-parents peuvent verser et déduire la pension qu’ils versent à leurs petits-enfants (si les parents ne le peuvent pas). De plus, le fait que le créancier d’aliments réside à l’étranger ne fait pas obstacle à la déductibilité, dès lors que le créancier est dans le besoin dans le pays concerné.

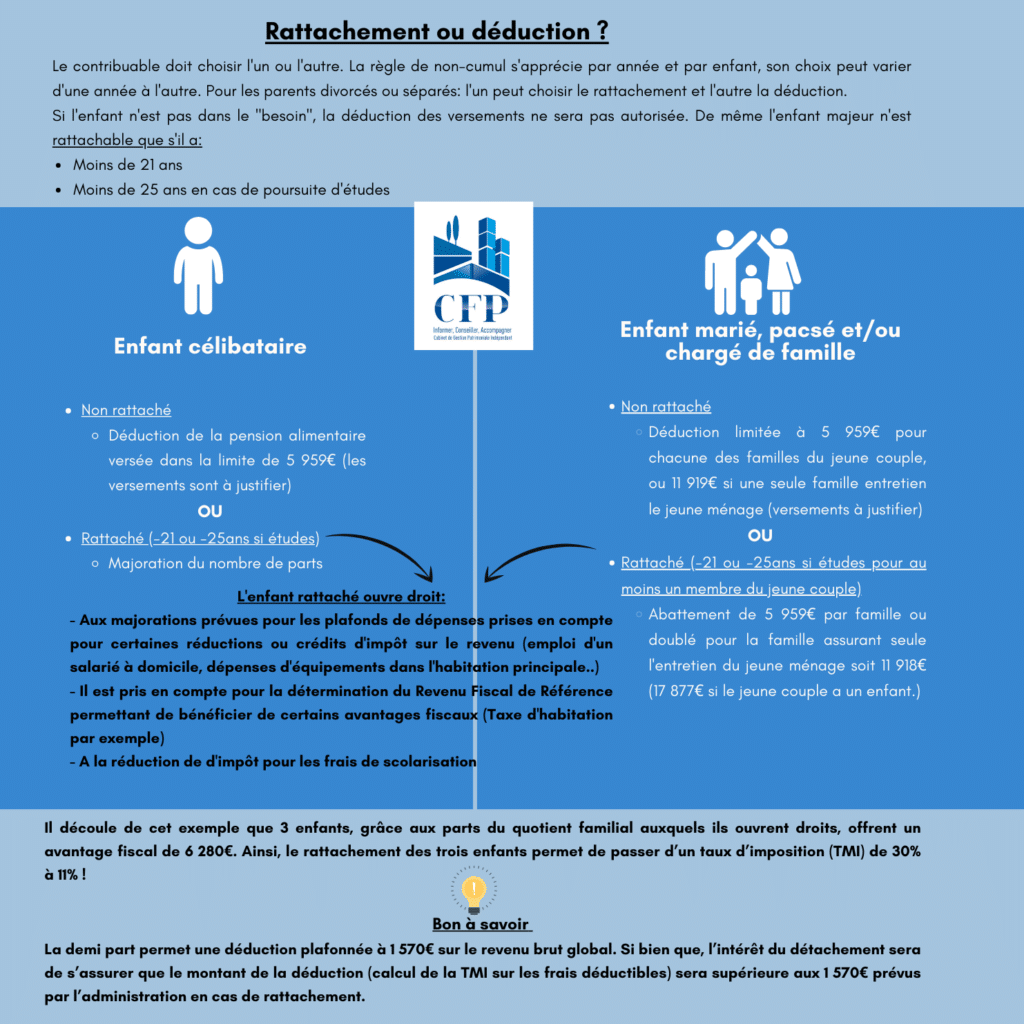

Cas pratique: Comment choisir entre rattachement ou déduction?

Règle générale pour la déduction (enfants majeurs)

Le contribuable apporte les justifications. D’une part pour prouver que les versements sont bien effectués et ceux-ci au titre d’une pension alimentaire. Mais lorsque l’enfant majeur détaché vit sous le toit du contribuable, l’administration fiscale autorise la déduction sans justifications :

– Des dépenses de nourriture et de logement pour un montant forfaitaire fixé s’il est hébergé chez ses parents toute l’année. Ce montant est de 3 542€ (revenus 2020). Ce montant est réduit au prorata temporis si l’hébergement ne porte que sur une fraction de l’année civile. Précisons que tout mois commencé est comptabilisé entièrement.

– Et des autres dépenses (frais de scolarité par exemple) pour leur montant réel et justifié

| Si l’enfant ne dispose d’aucun revenu et si le foyer auquel le rattachement est envisagé ne lui verse pas de pension alimentaire, le rattachement sera le plus avantageux pour ce foyer. S’il dispose de revenus personnels et/ou si le foyer de rattachement envisagé lui verse une pension alimentaire, il faut comparer entre : – Le montant d’impôts du en cas de déclarations distinctes des parents et de l’enfant – Le montant de l’impôt en cumulant les deux revenus sur la même déclaration, en tenant compte de la majoration du Quotient Familial résultant du rattachement. |

Cas des frais de scolarisation pour les enfants

La réduction d’impôt lorsque les enfants à charge poursuivent leurs études (secondaires ou supérieures). Notons qu’il faut évaluer le statut au 31/12 de l’année d’imposition. (31/12/2020 pour l’imposition des revenus de 2020)

Montant fixe forfaitaire :

– 61€ par enfant collège

– 153€ par enfant lycée général, technologique ou professionnel

– 183€ par enfant formation d’enseignement supérieur

La déduction ne s’applique que s’il n’est pas lié à un contrat professionnel et donc pas rémunéré. Un apprenti ne pourra ouvrir droit à cette réduction.

Toutefois, les boursiers et les élèves ou étudiants percevant des indemnités au cours d’un stage obligatoire dans la formation demeurent dans le champ d’application de la réduction d’impôt. De même pour les élèves ou étudiants exerçants une activité salariée pendant l’année scolaire ou universitaire ou durant les congés scolaires ou universitaires (BOI-RSA-CHAMP-20-50-50 n°290).

Mentionnons que les élèves poursuivant en formation initiale des études secondaires ou supérieures en enseignement à distance dispensé par le Cned entre aussi dans le champ de l’avantage fiscal.

Pour conclure, contactez nos conseillers pour étudier votre cas!